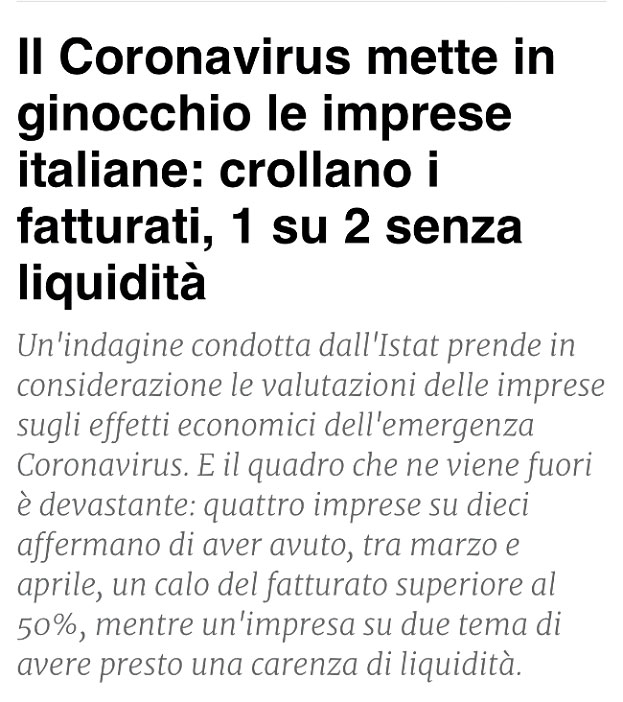

Purtroppo, come era facile aspettarsi, l’emergenza sanitaria e la conseguente crisi economica hanno avuto un fortissimo impatto sul tessuto imprenditoriale italiano.

Da una ricerca condotta dall’Istat, infatti, quattro aziende su dieci hanno più che dimezzato il fatturato, mentre un’azienda su due teme presto una carenza di liquidità.

Se tanti imprenditori hanno tirato un sospiro di sollievo con l’arrivo dell’estate e l’allentamento delle misure anti-contagio, ora lo spettro di un secondo lockdown – seppur localizzato – rischia di far sprofondare nuovamente l’economia nell’incertezza.

Quindi…

Cosa può fare un imprenditore

per mantenere saldo il timone della propria azienda?

Ovviamente non c’è una regola che vale per tutti.

Ci sono altre aziende che appunto hanno visto diminuire i propri fatturati e stanno accumulando perdite economiche, e presto cominceranno ad avere grosse carenze di liquidità.

Ci sono aziende che dopo il primo contraccolpo di sono velocemente riorganizzate e stanno comunque rispettando i propri budget.

E ci sono infine aziende che hanno aumentato i propri fatturati nonostante, o piuttosto grazie, alla situazione economica attuale.

Una cosa, comunque, è certa: qualunque sia la tua situazione specifica, e’ assolutamente necessario che monitori costantemente il tuo modello di business, per poterlo poi innovare velocemente e mantenerlo efficiente.

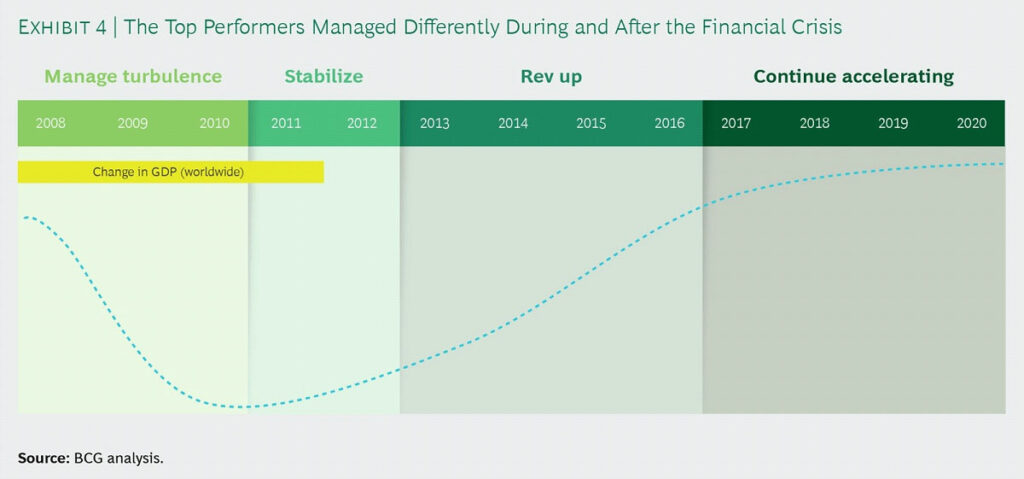

Uno studio di Boston Consulting Group, una delle più grandi società di consulenza strategica al mondo, ha studiato le strategie adottate dalle imprese che hanno superato indenni la crisi del 2008.

Le strategie adottate e che si sono rivelate vincenti possono essere ricondotte più specificatamente a queste quattro fasi:

1) Gestione della turbolenza economica;

2) Stabilizzazione dei risultati ottenuti;

3) Miglioramento delle performance;

4) Accelerazione dello sviluppo aziendale.

Seee… vabbe Assu’…

ma io devo pensare a come tener su la baracca,

non ho tempo per queste supercazzole!

Tranquillo, arrivo velocemente al punto.

Per la gestione del punto 1) Gestione della turbolenza economica, e’ necessario che monitori costantemente almeno tre indicatori (che ora ti spiegherò), in modo da non generare ulteriori perdite economiche e quindi ingrandire il buco nero dei debiti.

Questi tre indicatori sono fondamentali per qualsiasi imprenditore, e devi assolutamente conoscerli, monitorarli e padroneggiarli nel tempo.

Cominciamo.

1. Il margine di contribuzione

Quando parliamo di numeri, ci sono davvero pochi indicatori più importanti del margine di contribuzione.

Ma che cos’è precisamente?

Te lo spiego in poche e semplici parole.

Il margine di contribuzione è dato dalla differenza tra il fatturato e i costi variabili necessari per generare quel fatturato.

Quindi…

MARGINE DI CONTRIBUZIONE = FATTURATO – COSTI VARIABILI

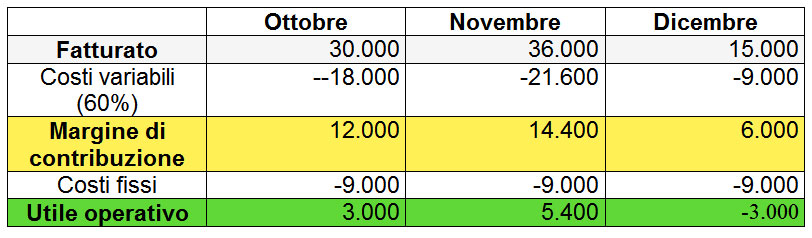

Usualmente questo indicatore viene analizzato su base annua, ma dato il periodo che stiamo attraversando, è fondamentale che lo monitori mensilmente.

Ti faccio un esempio per spiegarmi meglio.

Come puoi notare, il fatturato conta ben poco, se non monitori costantemente i margini che poi dovranno coprire i costi fissi.

Se infatti il fatturato non e’ sufficiente, o peggio i costi fissi aumentano da un mese all’altro, rischi seriamente di accumulare una perdita operativa che si trasforma in debito.

E mese dopo mese, se non monitori costantemente il debito, questo rischia di ingigantirsi e di trasformarsi in un grosso cancro che soffocherà presto la tua impresa.

Il tuo obiettivo, invece, dovrà essere quello di raggiungere costantemente almeno il break even point (punto di pareggio), ossia il fatturato minimo che ti permette di coprire tutti i costi fissi.

Ovviamente questo indicatore assume maggiore rilevanza se calcolato in relazione a parametri più specifici, come:

Per singolo cliente

Per tipologia o segmenti di clientela

Per linea di prodotto o servizio offerto

Etc..

Questi dati – se analizzati correttamente – ti portano poi a prendere decisioni consapevoli, come ad esempio abbandonare una specifica nicchia di clientela, o una linea di prodotto, etc..

Ma passiamo oltre.

2. CAPITALE CIRCOLANTE NETTO COMMERCIALE (CCNC)

Il secondo indicatore che dovresti assolutamente conoscere e’ il capitale circolante netto commerciale.

Oddio Assu’ che roba e’!?!?!

Il capitale circolante netto commerciale e’ un indicatore che ti fa capire se a seguito della vendita di prodotti e servizi stai accumulando debiti.

La sua formula è:

CCNC=

ATTIVITÀ CORRENTI

(CREDITI A BREVE TERMINE, RIMANENZE DI MAGAZZINO) – PASSIVITÀ CORRENTI (DEBITI A BREVE TERMINE)

Questo indicatore dovrebbe essere sempre positivo, ossia i crediti devono essere sempre maggiori dei debiti a breve termine.

Attenzione però che si parla di crediti e debiti, non di soldi che finiscono automaticamente sul tuo conto corrente aziendale.

Quindi il mio suggerimento è quello di monitorare con particolare attenzione l’esigibilità dei crediti che accumuli.

3. CICLO MONETARIO

Il CCNC si porta dietro un altro concetto fondamentale, ossia il ciclo monetario.

In poche parole, per ciclo monetario si intende il periodo di tempo che intercorre tra il momento in cui paghi i tuoi fornitori, e quello in cui incassi i crediti dai clienti.

Se il tuo modello di business prevede l’incasso anticipato dei clienti e dopo il pagamento dei fornitori necessari per fornire il prodotto, chiaramente non si pongono problemi: i tuoi clienti ti stanno finanziando.

Ma, se al contrario, il modello di business della tua azienda prevede il meccanismo opposto, ossia il pagamento dei fornitori e solo dopo l’incasso da parte dei clienti, presta particolare attenzione!

Rischi di rimanere con il cerino in mano.

Per spiegarmi meglio ti faccio l’esempio di un imprenditore che gestiva una boutique in centro citta’, dove all’epoca vivevo.

Questo imprenditore – tanti come lui – si riforniva di tutta la collezione estiva e invernale, dovendola poi pagare ai fornitori.

Peccato però che spesso non riuscisse a smaltire tutti i capi, e spesso si riduceva a svendere il magazzino in occasione dei saldi.

In questo modo non solo ci rimetteva solo i margini, ma allungava anche i tempi di monetizzazione della merce.

Infatti, dopo qualche anno, quella bella boutique in centro ha chiuso.

Cosa si sarebbe potuto fare per evitare questo inconveniente?

Senz’altro acquistare meno merce, privilegiando ordinativi presso i fornitori più piccoli e frequenti secondo la necessità.

In questo modo non solo il rischio di accumulare debiti sarebbe stato più basso, ma si sarebbe anche incentivato l’acquisto da parte delle clienti che vedendo meno disponibilità di merce in negozio, avrebbe acquistato senza attendere i saldi di fine stagione.

Ovviamente la mia non e’ un’improvvisazione senza ne capo ne coda…

E’ la strategia adottata da Zara che ha inventato gia’ anni fa il concetto di fast fashion, di cui ho parlato approfonditamente qui

https://incarnato.consulting/zara/